分类:默认分类

本报记者 张颖

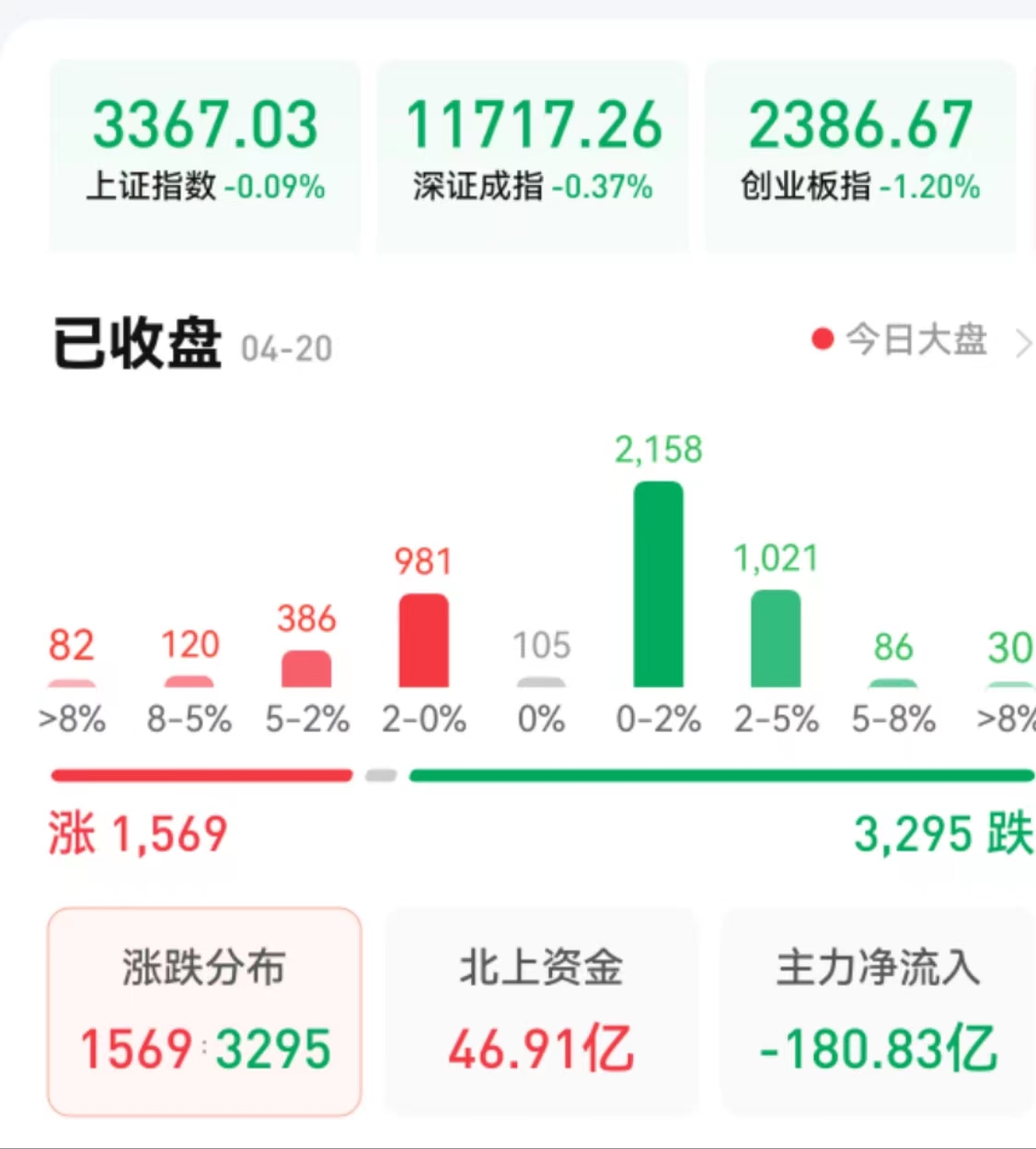

4月20日,A股市场继续震荡整理,三大股指有所回落。值得关注的是,今日,北向资金净买入近47亿元。业内人士普遍认为,市场大概率会维持震荡上行的态势,财报窗口期走出业绩驱动行情。

北向资金净买入近47亿元

周四(4月20日),A股三大股指继续震荡整理。截至收盘,上证指数跌0.09%报3367.03点,深证成指跌0.37%报11717.26点,创业板指跌1.20%报2386.67点,沪深两市合计成交额11386.85亿元,连续第13个交易日突破万亿元,北向资金净买入46.91亿元。总体上看,两市个股跌多涨少。其中,涨停个股达36只,跌停个股达25只。

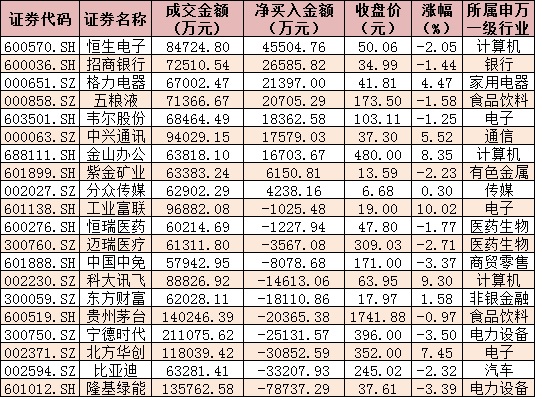

表:今日沪、深股通前十大成交活跃股交易情况:

制表:张颖

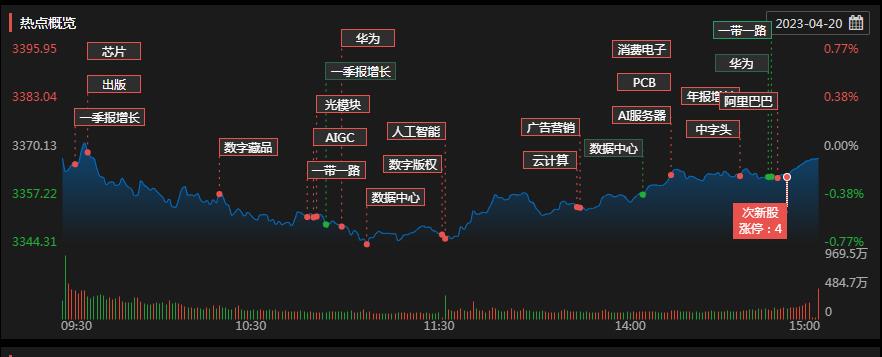

对于近日的市场走势,畅力资产董事长兼首席投资官宝晓辉告诉《证券日报》记者,近日市场虽然略有回撤,但幅度不大,两市成交额依然维持在万亿元以上,市场活跃度依旧很高。市场热点主要围绕着AI数字经济板块和央国企价值重估进行的,两个热点不停的切换风格。近日,市场中旅游、消费板块因五一假期影响而迎来了一波上涨,从预期来看,这是我国经济恢复常态后的第一个假期,居民报复性出游效应明显,有潜在的上涨空间,长期来看,旅游、酒店板块受时间、空间限制影响较大,短期内可能还有一波行情,长期来看兑现潜力需要一定时间。

排排网财富研究员刘文婷在接受《证券日报》记者采访时也表示,目前市场运行的核心逻辑就是大盘价值和中证TMT轮番演绎,其中,大盘价值影响指数高低,而中证TMT则拉动市场人气,提供赚钱效应。短期来看,中证TMT和大盘价值已经积累了较大涨幅,另外,大盘价值在没有增量资金进场的情况下,不具备持续上涨动力,因此,接下来市场大概率会维持震荡上行的态势。

万霁资产总经理牛春宝向记者说,市场的回调伴随着剧烈的分化。人工智能继续大涨,而新能源跌幅较大。疑为存量资金博弈下,部分投资者减持新能源,追加人工智能。目前的市场环境与2019年上半年相似,增量资金不足,存量资金仍在流出。预计随着人工智能板块的大涨,赚钱效应出来后,下半年或将迎来全面牛市。

优美利投资总经理贺金龙认为,近期,中特估概念,数字AI等长期以来超跌反弹加政策强支撑刺激下的修复带来大盘又一波的反弹,随着注册制落地,市场风格和板块轮动内部的分化效应凸显,再加上年报、季报行情窗口期为分化注入催化剂。政策上,央行4月19日开展了320亿元逆回购操作,单日净投放250亿元。目前,相关部门起草关于扩大消费的政策文件,推动消费平稳增长,未来维持宽松刺激经济的基调基本形成,一季度GDP同比增长4.5%的成绩单也为今年开了好头。经济逐渐复苏趋势持续的情况下,财报窗口期走出业绩驱动行情,是接下来短期内市场行情的主要节奏。

AI主线聚集人气

4月20日,在市场整理中,热点继续轮动。从申万一级行业看,今日有8个行业实现上涨,传媒行业涨幅居首达4.51%,紧随其后的是通信和计算机等行业涨幅均超2%。另外,电力设备和有色金属等行业跌幅均超2%。

谈到市场热点的变化,金百临咨询分析师秦洪向《证券日报》记者说,目前看,光模块等AI投资主线的近期新生代强势股进入主升浪,从而凝聚了市场人气,驱动着A股市场主要股指迅速回稳。当前A股市场运行出现了清晰的新特征,一方面,硬科技以及AI投资主线龙头品种较为集中的科创50指数已有进入牛市态势;上证综指等主要股指也渐渐步入上升通道。但是,另一方面创业板指、深证100指数、中证1000指数等前段时间一度强硬的指数近期持续休整。这既说明了A股的结构性行情特征极其明显,也说明了A股市场有着均值回归的态势。如此,短线来看,AI投资主线各个细分领域之间的轮动格局仍然清晰,AI投资主线仍是A股的最为吸引存量资金的核心主线。如此一来,短线A股的强势品种仍然以AI投资主线、中特估主线为主。其他品种则可能会进一步调整。因此,近期A股的科创50指数、上证综指等指数的表现仍然有望超预期,而创业板指等指数则需要进一步蓄势。

对于后市的投资策略,方正证券认为,现在是牛市的下半场,大盘仍处于底部,行情才刚刚开始,不与趋势作对,顺势而为。操作上,轻指数、重个股,逢低关注“中字头”底部补涨股、金融、新能源、电力设备、生物医药、军工、TMT行业龙头股及“三低”股,回避无业绩的题材股、垃圾股及退市风险股。

(编辑 孙倩)

上一篇:早盘科创50逆市涨逾2%,CPO概念板块继续飙升4.3%!有机构认为,市场可继续看高一线