分类:默认分类

作者:月下横笛 发表日期:2022-7-31

▌本期周评目录

一、行情数据:7月权重指数巨阴杀跌,中小指数负隅顽抗

二、板块分析:8月中小股将承接权重股巨阴杀跌的接力棒

1、上期周评观点回顾

2、平均股价再创新高,各大规模指数最大升幅强弱比微调

3、b浪回调进入后半段,权重指数与中小指数将互换角色

4、上证指数7月5日3424点以来b浪回调的浪形更新

5、未来一、两周短线走势预测:盘整结束,准备大开杀戒

四、操作策略:彻底远离中小指数,静待权重指数调整到位

▌行情数据:7月权重指数巨阴杀跌,中小指数负隅顽抗

本周(7月25~29日)以上证指数为准的大盘弱势盘整,最低周一(7月25日)3243点,最高周四(7月28日)3305点,略低于上周三(7月20日)3308点,最终以跌16点的3253点收盘,跌幅为0.51%。

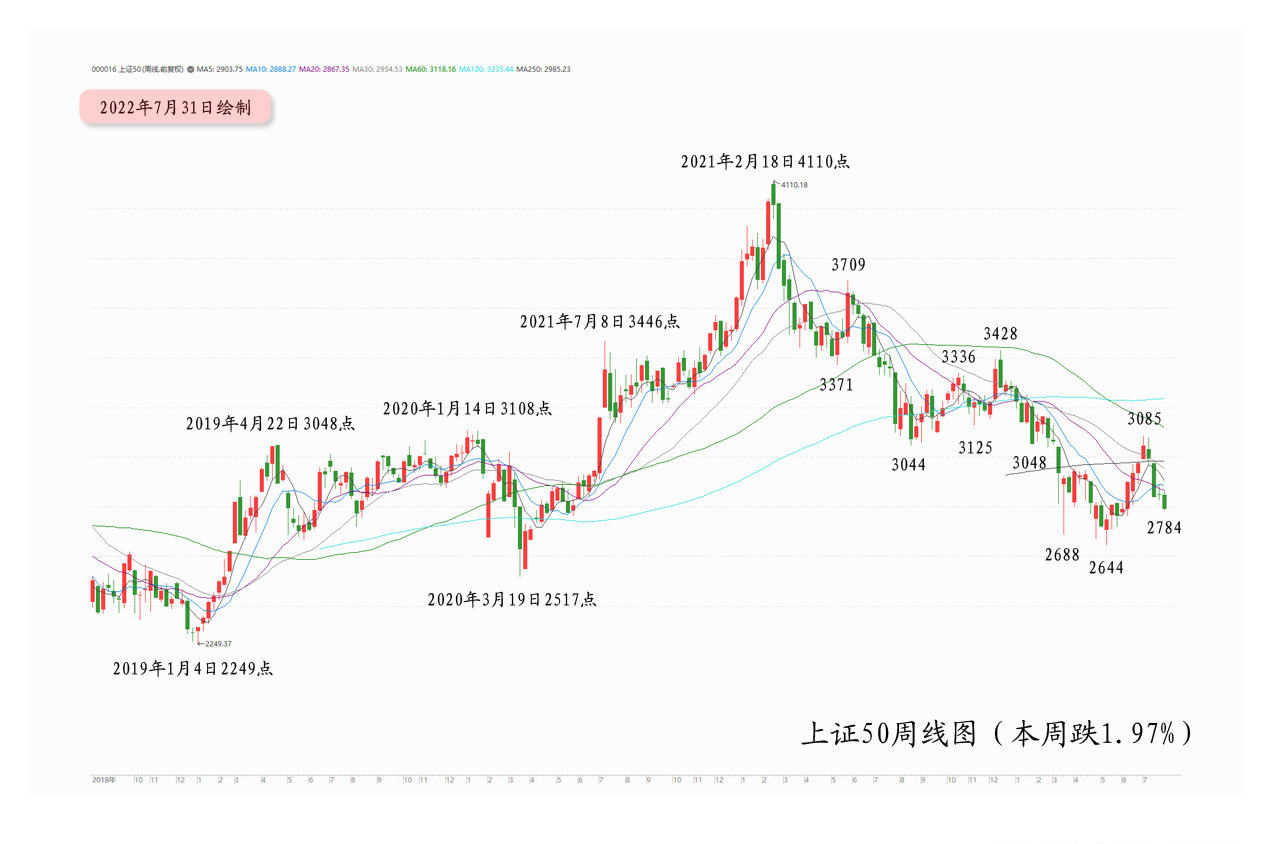

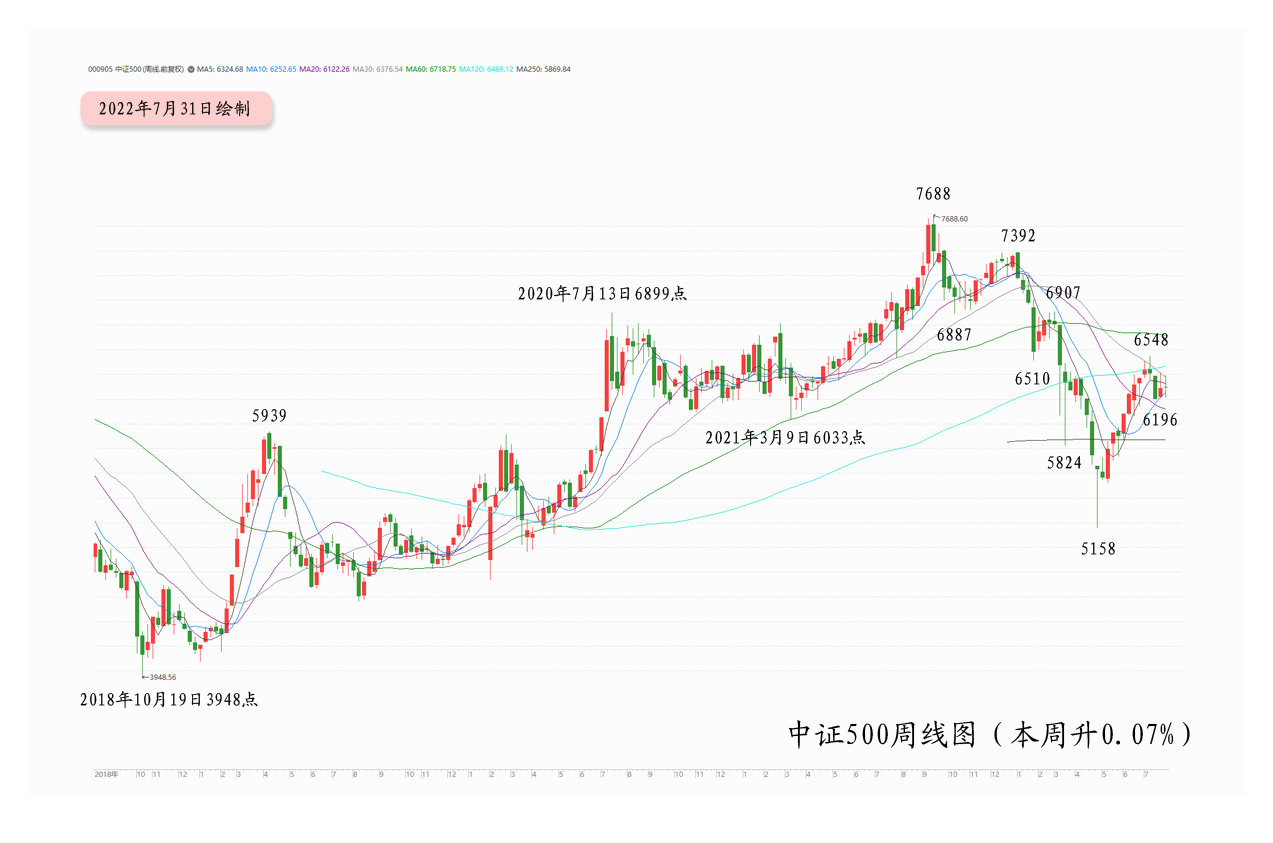

同期,各大重要规模指数强弱顺序为:国证2000、中证1000、中小综指、科创50、中证500、深证综指、国证A指、上证指数、中小100、创业板综、深证成指、中证800、上证180、沪深300、深证100、上证50、创业板指和创业板50,由升1.66%到跌2.72%不等;期指强弱顺序为:中证1000IM、中证500IC、沪深300IF和上证50IH,依次升2.20%、0.24%、跌1.70%和2.28%。

可见,本周以创业板为代表的抱团股中小指数和以上证50为代表的抱团股权重指数弱不堪言,而以国证2000为首的非抱团股中小指数则小幅再创新高。

至此,7月也收了官。上证指数大跌4.28%,低点3226点精准触及5月线3227点。这个跌幅即便不算巨阴,也算得上长阴了。

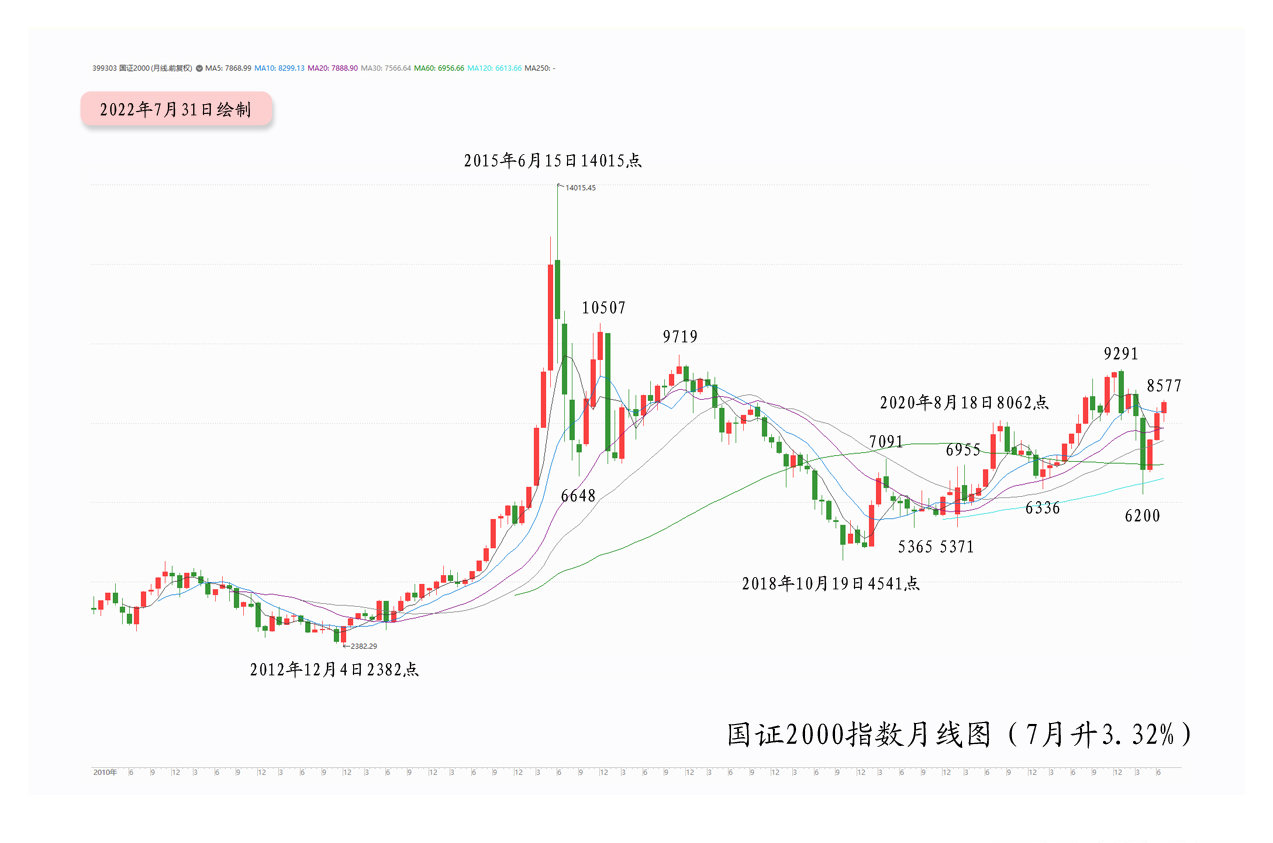

同期,各大重要规模指数强弱顺序为:国证2000、中证1000、中小综指、科创50、创业板综、深证综指、中证500、国证A指、上证指数、深证成指、创业板指、中小100、创业板50、中证800、深证100、沪深300、上证180和上证50。其中只有前两者红盘,分别升3.32%和1.74%,后五者由跌5.94%到8.70%不等,完全可谓“巨阴杀跌”。期指强弱顺序为:中证500IC、沪深300IF和上证50IH,依次跌2.66%、7.11%和8.52%。

可见,7月以上证50为代表的抱团股权重指数和以创业板为代表的抱团股中小指数巨阴杀跌,而以国证2000为首的非抱团股中小指数则负隅顽抗。

需要特别注意的是,7月上证50的跌幅在2015年至今6年多期间排第二,仅次于去年7月10.46%,已经彻底吃掉了6月的巨阳线。这就是说,我7月3日那期周评《末路狂欢暗藏杀机,当心七月巨阴杀跌》的预测至少已先行在权重指数方面得以兑现。

▌板块分析:8月中小股将承接权重股巨阴杀跌的接力棒

本周对大盘影响最大的四大集团板块表现如下:

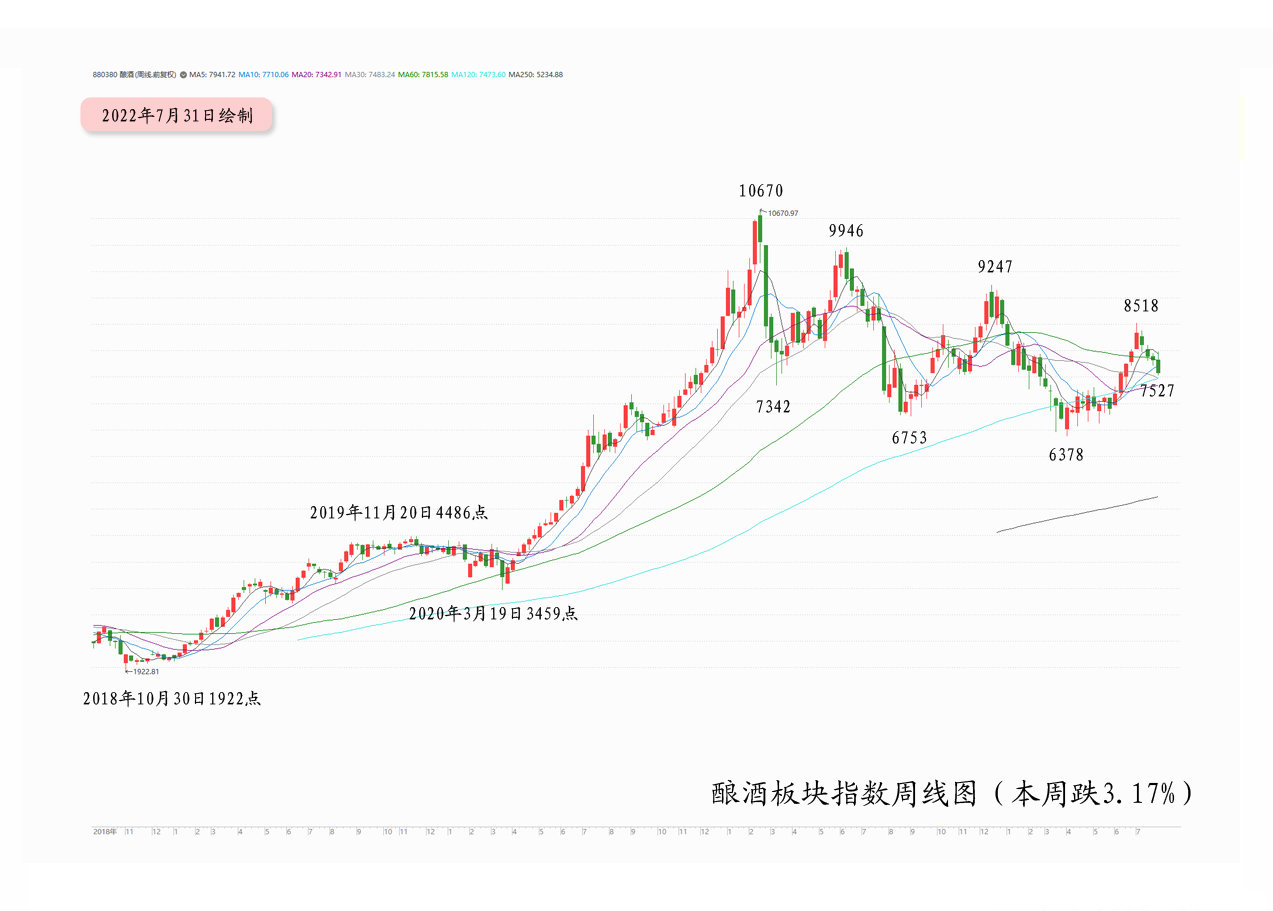

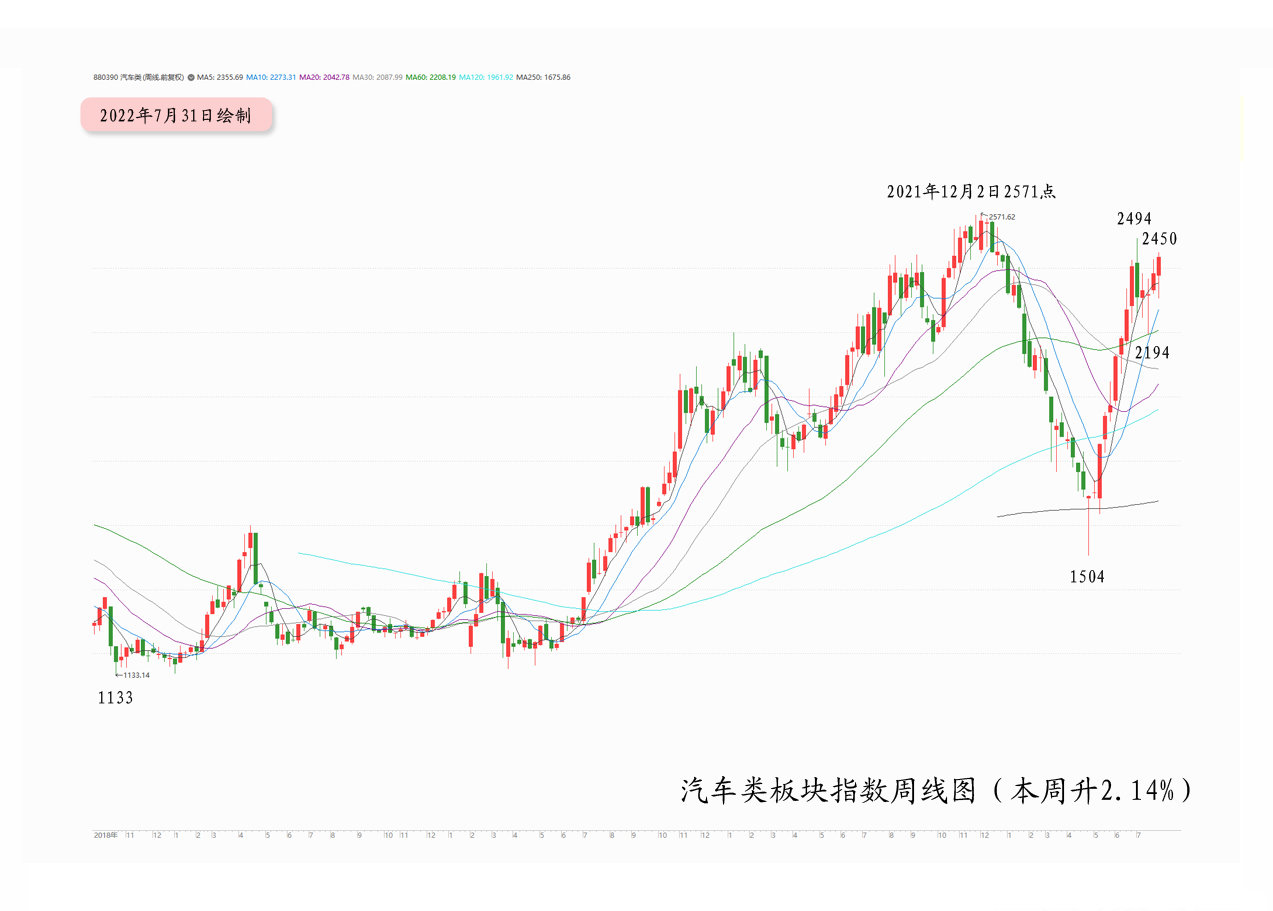

一、第一集团:包括酿酒、医药、医疗保健、食品饮料、家用电器、农林牧渔、化纤、化工和汽车类等“后抱团股”板块,与上证50、深证100、沪深300、创业板50和创业板指等指数关联度最大。

第一集团本周4升5跌,化纤、汽车类、农林牧渔和家用电器依次升2.48%、2.14%、1.58%和1.52%,化工、食品饮料、医疗保健、酿酒和医药依次跌0.26%、1.30%、3.11%、3.17%和4.06%,平均跌0.46%,稍强于同期跌0.51%的上证指数。

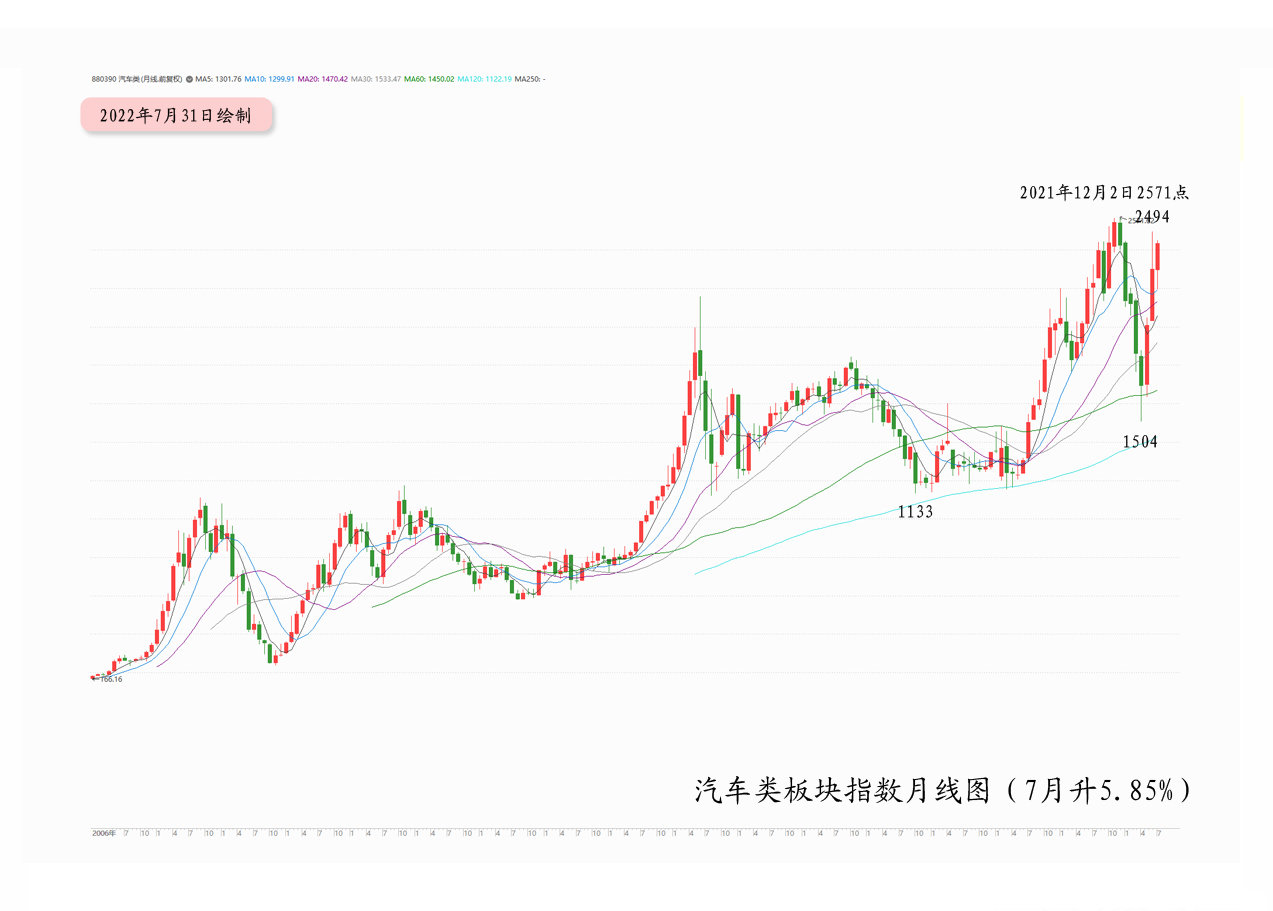

第一集团7月2升7跌,汽车类和农林牧渔分别升5.85%和4.65%,化纤、家用电器、化工、医疗保健、食品饮料、医药和酿酒依次跌0.48%、3.10%、3.37%、6.16%、7.63%、8.03%和9.80%,平均跌3.12%,稍强于同期跌4.28%的上证指数。

第一集团是机构过往两年狂吹的所谓价值投资股,现在却只剩下新能源汽车还在出力——从以前多线开花到现在孤军作战,引得无数人高位竞折腰,这种骗局缘何一次次地得逞,大家的确需要深刻反思一下了!

二、第二集团:银行、保险等“前抱团股”以及证券、房地产等大金融概念板块,与上证50、上证180和沪深300等权重指数关联度最大。

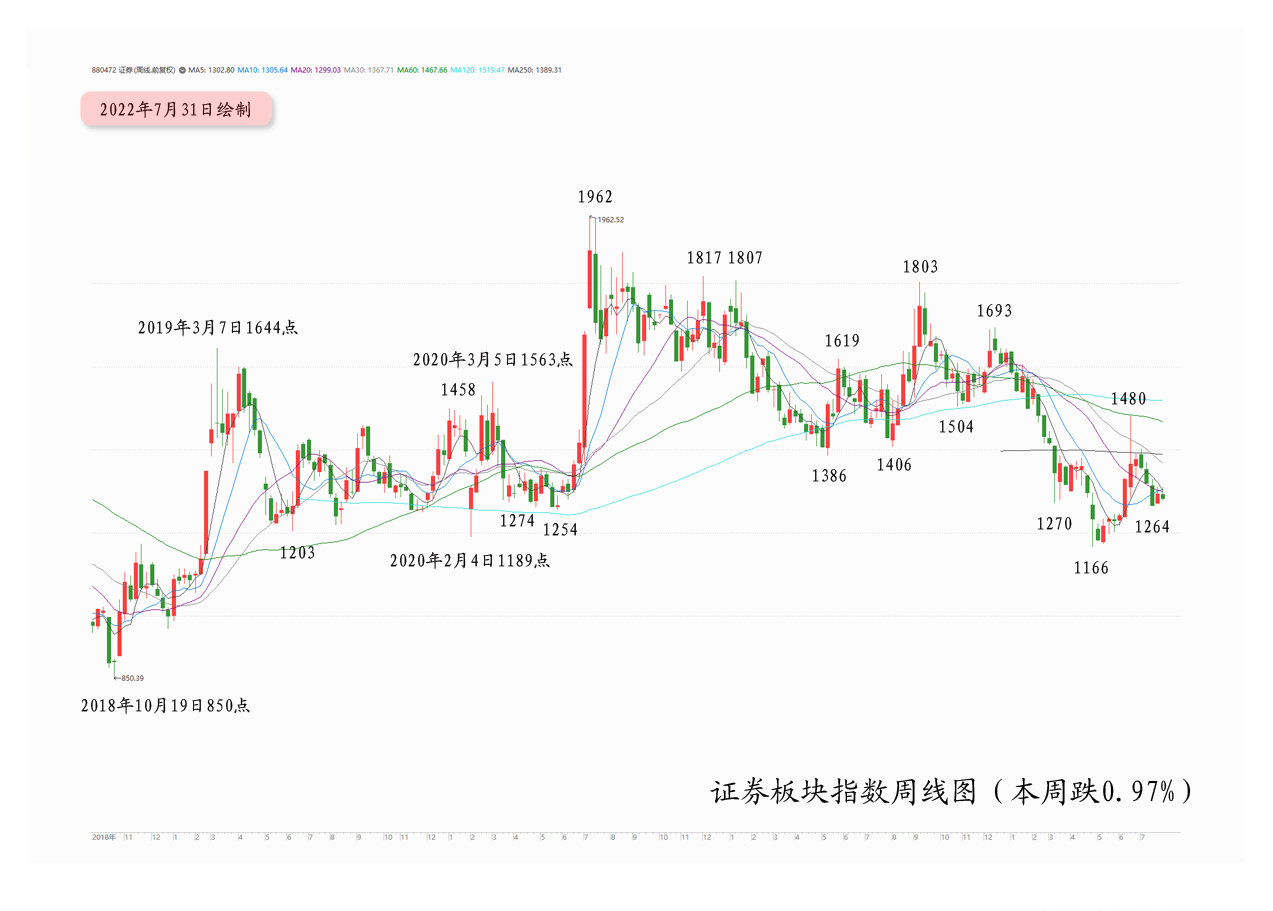

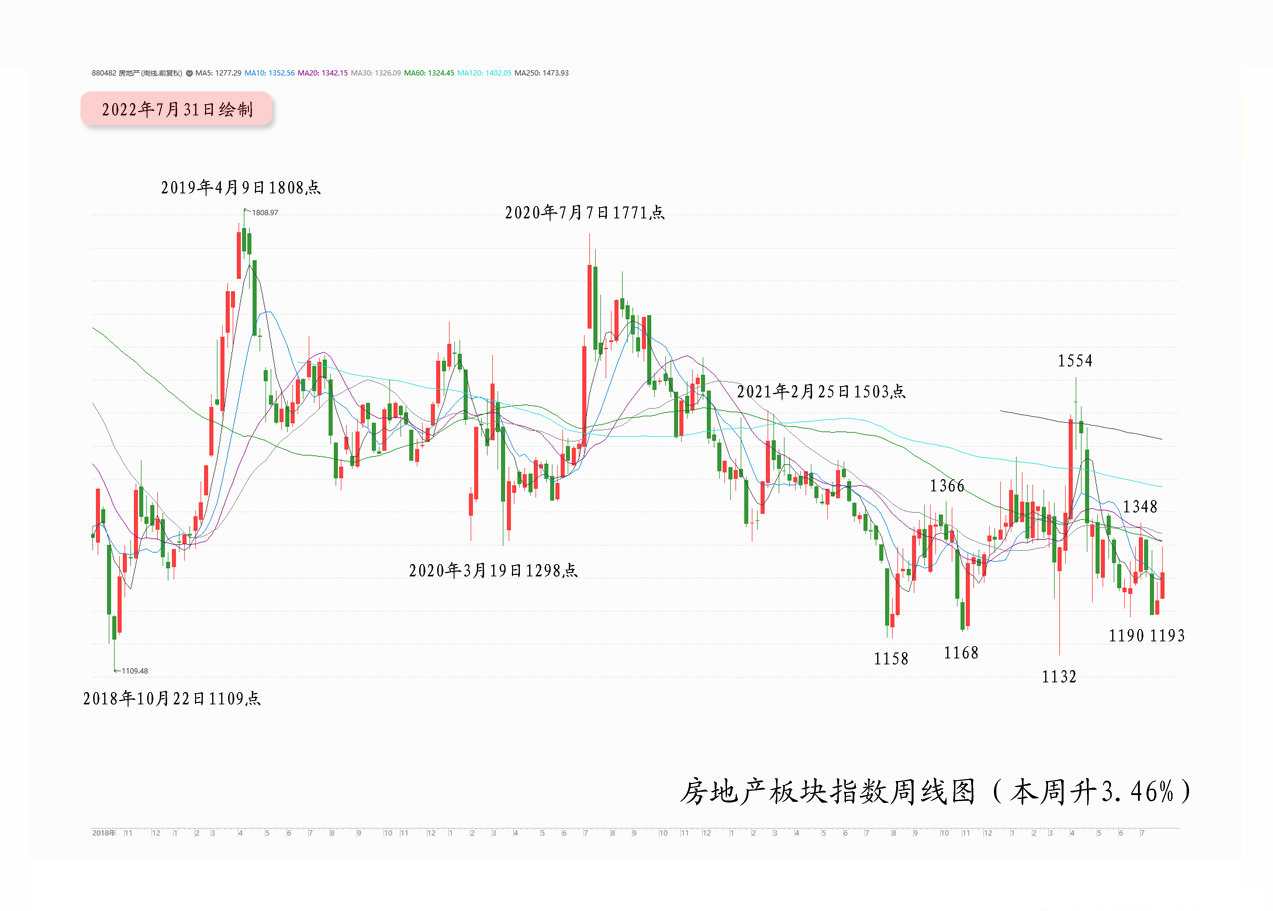

第二集团本周1升3跌,房地产升3.46%,银行、证券和保险依次跌0.44%、0.97%和1.73%,平均升0.08%,强于同期跌0.51%的上证指数。

第二集团7月全军尽墨,银行、房地产、证券和保险依次跌4.35%、4.57%、6.68%和8.65%,平均跌6.05%,远弱于同期跌4.28%的上证指数。

我上期周评《调整早的后面较轻松,调整迟的后面很惨烈》已经点评过这个集团:“这个受烂尾楼停贷风潮拖累的群体本周只不过是在上周暴跌之后稍事歇歇而已,接下来还有余力牵引上证50继续破位。不过,它们未来也是最有可能提前结束调整的群体。”

三、第三集团:包括有色、石油、煤炭、钢铁、电力、交通设施、仓储物流、建筑、工业机械和运输服务等2020年7月以前的中低位蓝筹板块,与中证500、上证380和巨潮中盘等指数有较大关联度,属于“非抱团股”。

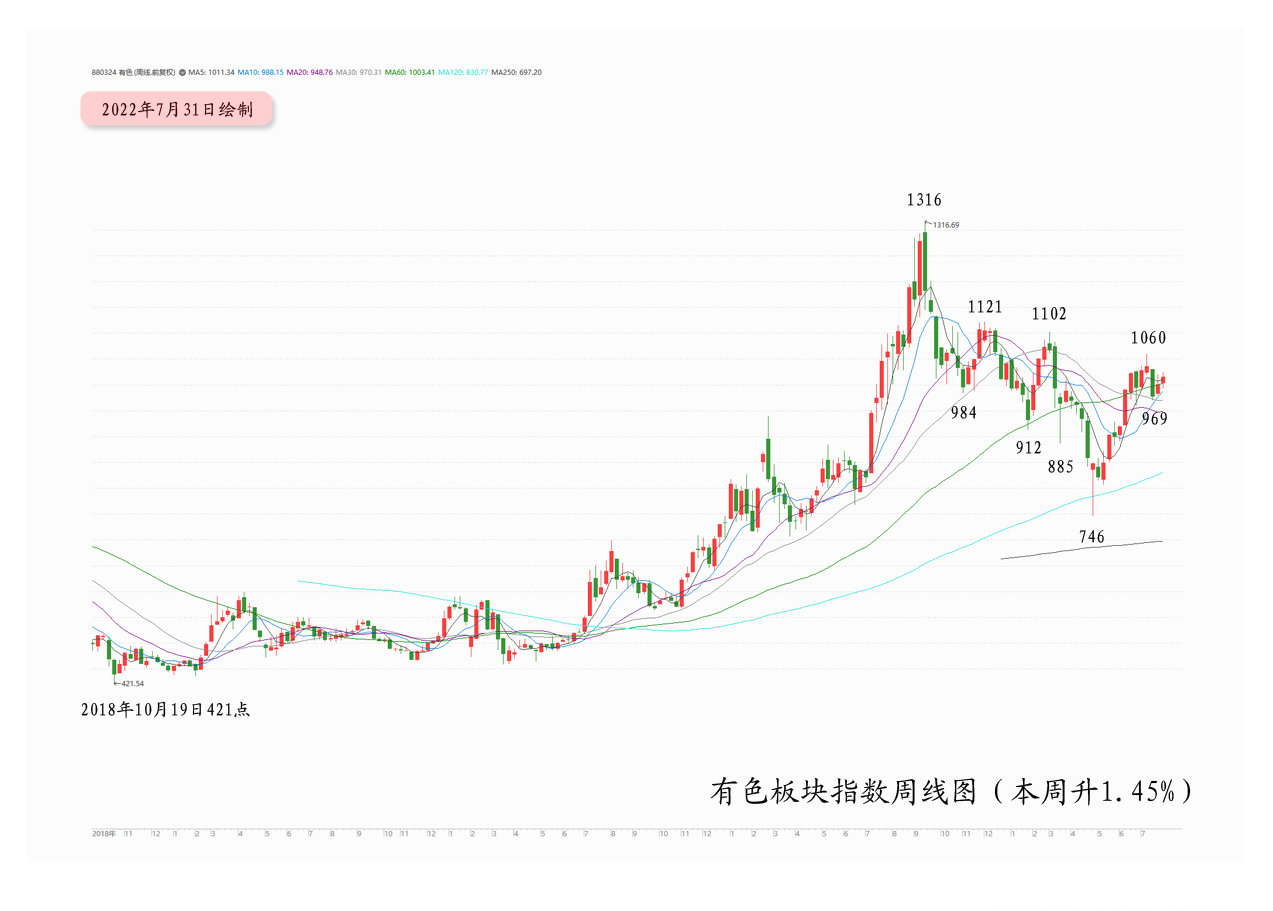

第三集团本周5升5跌,工业机械、有色、煤炭、石油和钢铁依次升2.80%、1.45%、1.28%、0.38%和0.02%,电力、交通设施、建筑、仓储物流和运输服务依次跌1.46%、1.56%、1.60%、2.47%和2.65%,平均跌0.38%,稍强于同期跌0.51%的上证指数。

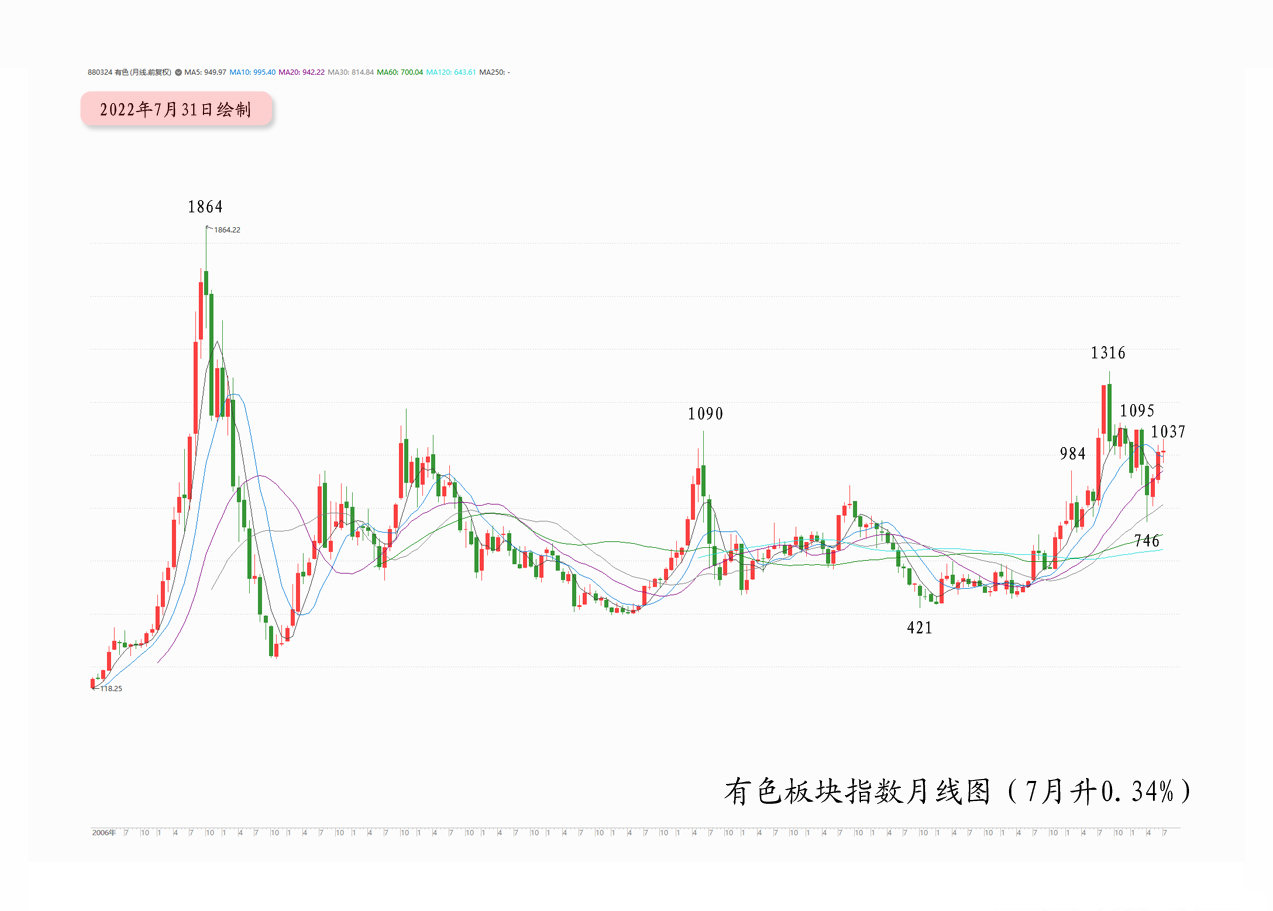

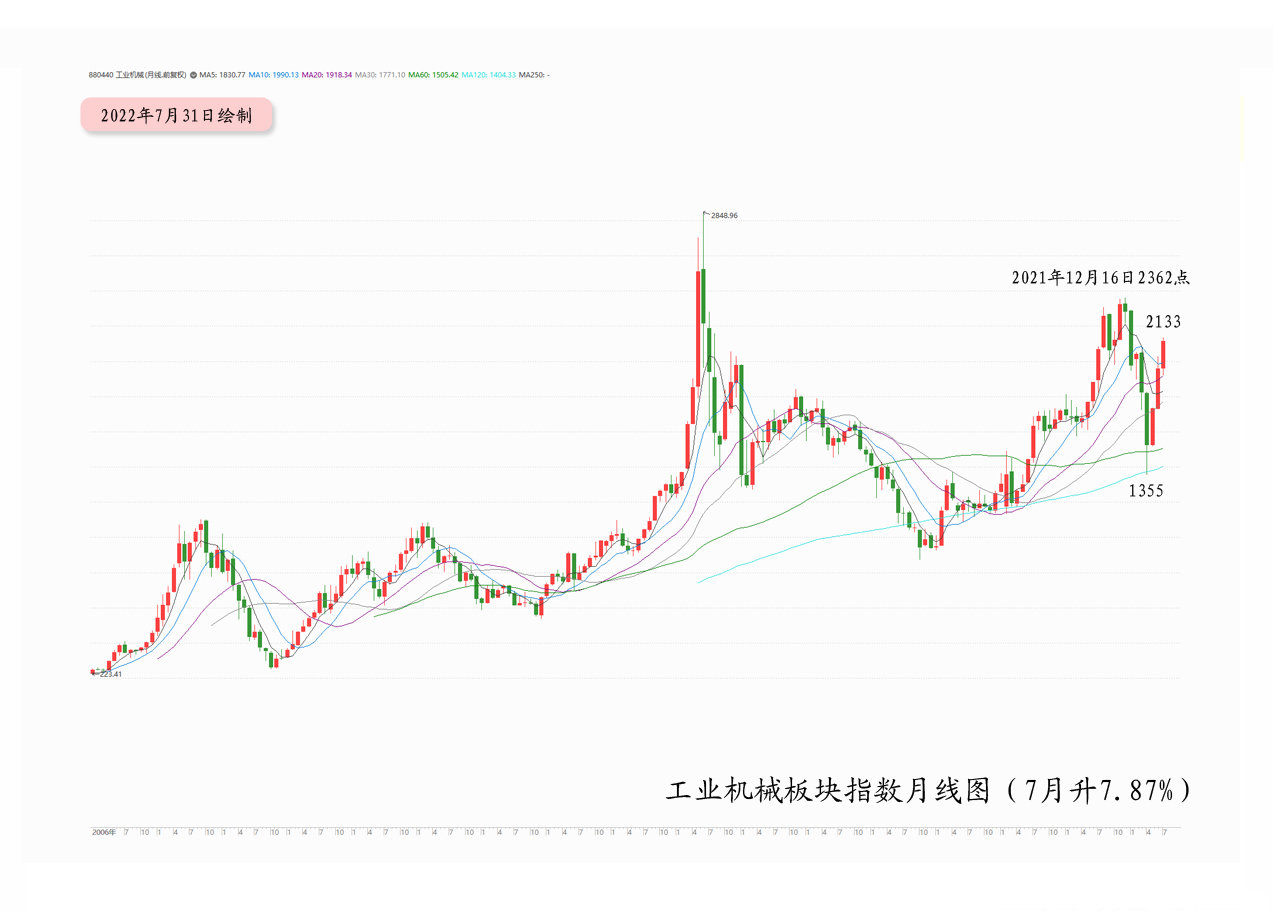

第三集团7月3升7跌,工业机械、电力和有色依次升7.87%、3.87%和0.34%,石油、交通设施、钢铁、建筑、仓储物流、运输服务和煤炭依次跌2.04%、2.42%、2.85%、3.47%、4.03%、5.75%和6.53%,平均跌1.50%,远强于同期跌4.28%的上证指数。

我上期周评《调整早的后面较轻松,调整迟的后面很惨烈》已经点评过这个集团:“第三集团在这波行情a浪上升期间整体表现中庸,待扛过b浪回调之后,接下来的c浪上升应当还有较大的潜力。”

四、第四集团:即市值偏小的整个中小股群体,其中多为2020年7月之后半年被严重边缘化的中小股,广泛分布于互联网、IT设备、软件服务、电信运营、通信设备、传媒娱乐、多元金融、纺织服饰、商贸代理、商业连锁、广告包装、公共交通、水务、供气供热和环境保护等众多板块之中,与国证2000、中证1000、深证综指和中小综指等中小指数关系最密切,与中证500也有一定关联度,属于“非抱团股”。

较能如实反映第四集团非抱团中小股状态的4个中小指数本周3升1跌,国证2000、中证1000、中证500依次升1.66%、1.18%和0.07%,深证综指跌0.19%。

第四集团4个中小指数7月2升2跌,国证2000和中证1000分别升3.32%和1.72%,深证综指和中证500分别跌1.93%和2.48%。

可见,第四集团中小股7月尽管未跟随权重股巨阴杀跌,但明显已经冲劲不足,后势有补跌风险,它们8月大概率将承接权重股巨阴杀跌的接力棒。

▌后势预测:

我上期周评(7月24日)《调整早的后面较轻松,调整迟的后面很惨烈》详细分析了大盘(包括上证指数、上证50、创业板50等规模指数和平均股价)相应于上证指数4月27日2863点这波行情b浪回调的目标点位和持续时间,以及未来一、两周短线走势等问题。

本期周评共计6000字和37副图,此后2800字和14副图为付费内容,继续探讨大盘(包括上证指数、上证50、创业板50等规模指数和平均股价)相应于上证指数7月5日3424点以来b浪回调的目标点位和持续时间,以及未来一、两周短线走势等问题,主要包括以下6点内容:

1、上期周评观点回顾

2、平均股价再创新高,各大规模指数最大升幅强弱比微调

3、b浪回调进入后半段,权重指数与中小指数将互换角色

4、上证指数7月5日3424点以来b浪回调的浪形更新

5、未来一、两周短线走势预测:盘整结束

6、操作策略:彻底远离中小指数,静待权重指数调整到位

下一篇:【月亮看盘】就让我们拭目以待吧