分类:默认分类

活久见!成了今年巴菲特的语言标签,那是3月9日、3月12日美国三大股指今年发生第二次熔断之后,这位今年90岁高龄的,一向慈眉善目、和蔼可亲、见过波澜壮阔的老爷子不仅感慨,“我活了89岁,也没见过这种场面”。国内善于归纳总结者就把“活久见”,这是看上去不是那么阳光灿烂的“标签”,毫不客气地贴到了的巴菲特肩上,这实质上是对市场残酷性的另一种表达,但市场比预计的更残酷,“活久见”又再见,3月16日、3月18日又发生了2次熔断。不难想到一个画面,这位老爷子深陷在阳台的沙发里,透过阳台凝重地望着远方,一杯冰凉咖啡放在沙发前的茶几上。

这位老人在想什么呢?想美国出乎意外的新冠肺炎疫情?想投资股票的巨额亏损?想价值投资理念怎么把握好尺度?也许都是,也许至少是。

先看看年后巴菲特投资的股票的表现。

3月18日,今年美国三大股指第四次熔断之后,巴菲特的股票投资组合一个月已损失约802亿美元,跌幅为32%,相当于巨亏5600亿元,几乎相当于上周五A股收盘后两个中信证券的市值,相当于3个半中国联通的市值。

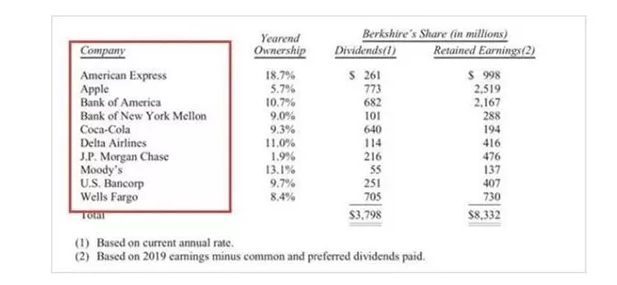

数据显示,巴菲特旗下的伯克希尔公司尤其钟爱银行股,去年第四季度前十大持仓股分别是:美国运通18.7%,苹果5.7%,美国银行10.7%,纽约梅隆银行9.0%,可口可乐9.3%,达美航11.0%,摩根大通1.9%,穆迪13.1%,美国合众银行9.7%,富国银行8.4%。

但这些银行股并没有给股神面子,清一色的大幅重挫。美国银行跌幅为42%、富国银行跌幅46%。

更糟糕的是,高手死于抄底,连巴菲特都没躲过去,在三次熔断前,巴菲特还分别在2月27日和3月3日,增持了达美航空和纽约梅隆银行。投资逻辑是清晰的,看好整个行业,并认为,“这会在未来给他带来不错的回报。但现实不给留一点情面,新增持的两家公司,股价跌幅都超过20%。

再看看4月份,巴菲特一改三月份抄底看多,而是见好就收。开始抛售股票,巴菲特也恐慌了,事实就在那,谁也不能视而不见。

从标普500的指数看,从3月23日最低点2191点,到上周五收盘2789点,已经反弹27%。

反弹也许就是好的抛售机会,伯克希尔一点也不客气,4月4日,伯克希尔已经出售了其持有的约18%的达美航空公司的股票以及4%的美国西南航空公司的股票。这三月新增的股票,在手里还没捂热乎,这两家公司,股价跌幅都超过20%。

据美国证券交易委员会(SEC)公布的文件显示,4月7日和4月8日,伯克希尔共出售了价值3000多万美元的纽约梅隆银行的股票。此前在3月初美股暴跌之际,巴菲特曾增持了3.59亿美元的纽约梅隆银行。该股年内跌幅25.7%,巴菲特在该股至少已经损失了10亿多美元。高买低卖,抄底“失荆州”。

标普500反弹了27%,巴菲特的亏损也相应减少,截至上周五,伯克希尔已经从3月18日的802亿美元,减少到465亿美元,折合成人民币亏损3255亿元,占其股票持仓的19%。相当于A股格力电器市值,仍大于中信证券2900亿元市值。

从这两个月投资变现来看,巴菲特显然坐不住了,出尔反尔,3月份看好增持,4月份自己打脸,看空抛售。巴菲特显然“看走眼”。

翻看巴菲特的投资历史,他也只有在2001年、2008年以及2020年有过亏损,而这三个年份都有不可抗拒的重大的外围因素。“我希望持有一只优质的股票,直到永远。”的价值投资的代表巴菲特似乎总是踏进了同一条河流,跌倒了又一次跌倒了。显然巴菲特也非完人。

看看另外两位大师是如何抓住危机“一夜暴富”的,也许对丰富和发展价值投资理念是十分裨益的。

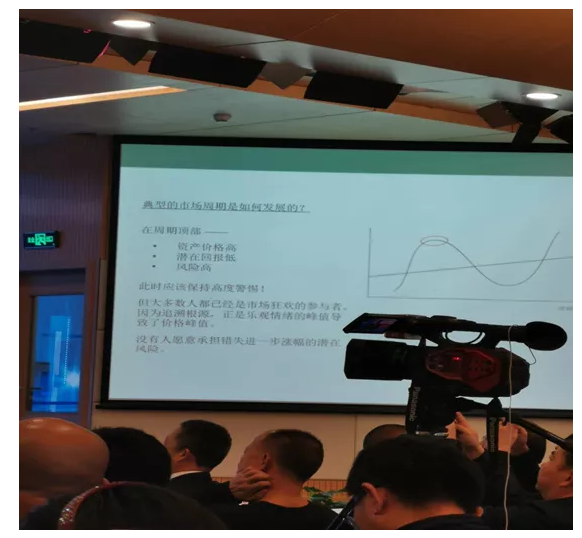

去年10月低,橡树资本的董事长创始人霍华德·马克思来到清华大学五道口金融学院做演讲。在演讲中,他说他的一生之中只做了5次大的交易,其中一次就是对2008年金融危机准确判断。在资产价格低点时,连续15周大笔买入优先级债券。判断的重要依据是:了解历史,根据逻辑做出判断。在演讲中他与参会者分享了马克·吐温的一句至理名言:“历史不会重复,但是会惊人的相似”。

摄影:张志伟

摄影:张志伟

今年4月6日,霍华德·马克斯更新备忘录:现在买入是不是太早了?市场可能进一步下跌,我的回答是:不。

这一次,霍华德·马克思的“连续15周的买入”也许又来了,为什么霍华德·马克思如此坚决,与巴菲特的摇摆迥然不同,其中的味道,值得细细品爵。

再看另一位大师,《原则》一书作者,桥水基金的创始人达利欧。喜欢通过计算机运算数据,提出决策方案的达利欧,在系统中纳入“萧条计算指标”,正是这一指标,显示2007年一场债务泡沫指标即将发展到崩溃点,依次为依据,准确预测了2008年发生的金融危机,2008年,雷曼兄弟倒闭,危机全球蔓延,而桥水旗舰基金业绩增长却超过14%。

摄影:张志伟

而本次新冠肺炎发生引发的市场大幅调整之前,桥水基金已经拿出20亿美金做空,赚的盆满钵满,也应在预计之中。桥水基金的神奇计算方法是怎么构建的,又结合另外的哪些因素做出了精准的判断,这是不是也值得巴菲特研究。

“法有定论,而兵无常形”。选定优质股票长期持有,是一种很好的理念,准确判断危机,一口吃成个胖子,不是也挺好。大的回撤,特别是危机带的巨大回撤,则是对价值投资理念的重击,如何回避掉这些风险,反思的,恐怕不仅仅是巴菲特。但愿巴菲特的4月抛售如果是为了防止更大回撤发生,亡羊补牢,那么恐慌抛售就有了更好的解释,但愿如此。

尝读六国世家,窃怪天下之诸侯以五倍之地,十倍之众,发愤西向,以攻击西千里之秦,而不免于灭亡。常为之深思远虑,以为必有可以自安之计。盖未尝不咎其当时之士,虑患之疏,而见利之浅,且不知天下之势也。苏辙的《六国论》分析六国灭亡是在判断大势不明,最后惨遭灭亡的命运。这些历史教训,在股市中,还少吗!